要点:

美联储连续两次降息25基点,但本次有一人意外投反对票,克利夫兰联储主席希望保持利率不变,显示美联储内部统一战线破裂。

美联储同时将隔夜逆回购ON RRP的利率下调30个基点至4.25%,2021年来首次与联邦基金利率目标区间下限一致。

本次会议声明继续重申就业和通胀的风险大体均衡、坚定致力于支持充分就业,缩表计划未变,新增考虑未来利率调整的“程度和时机” 。

点阵图显示联储官员上调未来三年利率预期,明后年利率预期中位值均上调50基点,预计明后年均有两次降息。

联储官员上调今明年GDP和PCE通胀预期,下调这两年失业率预期,明年PCE通胀预期上调0.4个百分点至2.5%,失业率预期下调0.1个百分点至4.3%。

“新美联储通讯社”:美联储对未来的降息幅度和速度存在更大的疑问,声明新增考虑利率调整的“程度和时机”暗示降息步伐将放缓。

如市场所料,美联储本周会议决定继续以常规幅度降息,同时,联储暗示未来将放慢降息的脚步,预计的明年降息次数较上次预期砍半。

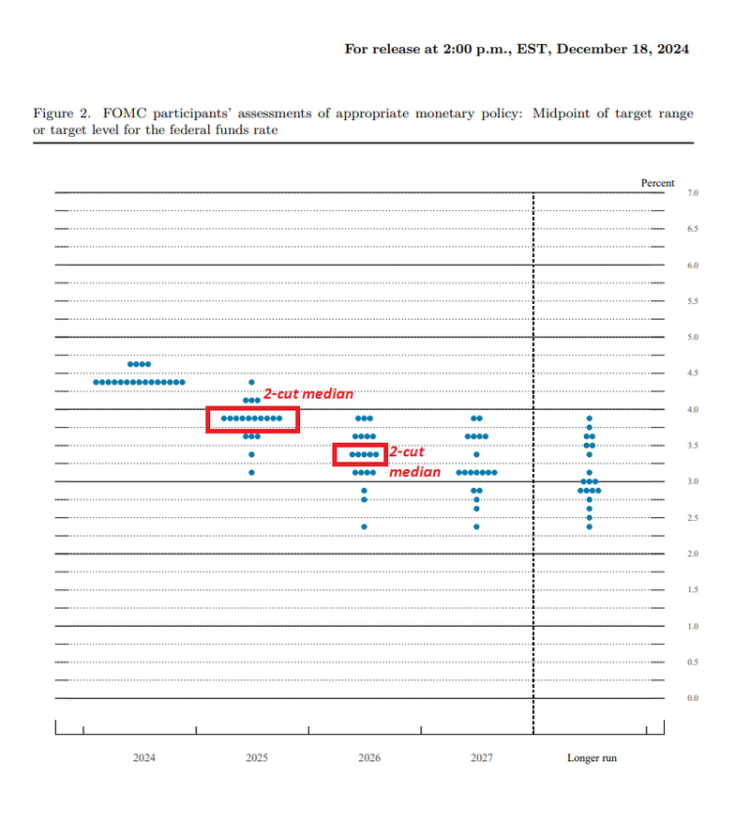

美东时间12月18日周三,美联储在货币政策委员会FOMC会后宣布,联邦基金利率的目标区间从4.5%至4.75%降至4.25%至4.5%,连续第二次会议决定降息25个基点。至此,美联储连续第三次会议降息,自2022年3月至去年7月累计加息525个基点后,三次合计降息100个基点。

本次美联储继续降息的行动和幅度均符合华尔街预期。到本周二收盘,芝商所(CME)的工具显示,期货市场预计美联储本周降息25个基点的概率略超过97,一周前概率不到89%。有“新美联储通讯社”之称的资深美联储报道记者Nick Timiraos最近发文也暗示了本周降息无悬念,并提到明年暂停降息的可能。

除了继续下调政策利率联邦基金利率,本次美联储还将联储货币政策工具隔夜逆回购(ON RRP)的利率下调30个基点,从4.5%降至4.25%,自2021年以来,首次调整ONRRP利率,也是2021年来首次让这一控制基准的关键逆回购工具利率与联邦基金利率的目标区间下限一致。11月的上次FOMC会议纪要显示,当时联储决策者就讨论了下调ON RRP利率,一些人认为,应该在“未来一次会议”下调该利率,让它成为联邦基金利率的下限。

本次美联储上调了未来两年的通胀预期和利率预期水平,体现了联储鹰派的倾向。有评论称,美联储对明年通胀和失业预期的调整显示,联储认定,特朗普明年上台后的政策将推升通胀。

美联储宣布降息后,Timiraos发文指出,在今年9月以来累计降息100个基点后,联储官员本次预计,若经济增长稳定,通胀继续放缓,明年将仅降息两次,预计次数较之前暗示的四次下降。文章第一句话就写道,美联储本周三同意降息25个基点,但“对于未来的降息幅度和速度存在更大的疑问。”

意外有票委投票反对降息 美联储内部统一战线破裂

出乎外界意料的是,虽然和上次降息幅度完全一样,也是常规步伐行动,这次却有联储决策者投票反对继续降息。这是本次美联储会议声明的相比上次声明的两大变动之一。

决议声明显示,本次降息25个基点的决定并未和上次一样得到全体FOMC投票委员的全票支持,和9月的上上次降息决策一样,这次也有一名投票委员反对。这是9月启动这轮降息周期后美联储的决策第二次未得到决策者全体支持。

根据决议声明,本周FOMC会议上,投反对票的是克利夫兰联储主席哈玛克(Beth M. Hammack),她希望保持利率不变,即主张暂停降息。

分析称,本次会议有官员意外投出反对票,这一异议让美联储内部的统一战线出现裂痕。

美联储宣布降息前一天,Timiraos本周二发文已经暴露美联储内部的分歧。他的文章称,本周降息可能结束第一阶段降息周期,因为美联储内部的质疑升温,一些官员希望看到更具体的证据证明通胀在改善或劳动力市场在恶化,然后才会继续降息。

新增考虑未来利率调整的“程度和时机”

相比11月的上次FOMC会后决议声明,本次美联储声明的另一大变动是,在提到考虑未来利率调整时,声明新增了“程度”和“时机”。11月的上次声明称:“在考虑对联邦基金利率目标范围的新调整时,委员会将仔细评估未来的数据、不断变化的前景和风险平衡。” 本次声明将这句话改为:

“在考虑对联邦基金利率目标范围新调整的程度和时机时,(FOMC)委员会将仔细评估未来的数据、不断变化的前景和风险平衡。”

Timiraos评论称,通过增加“程度和时机”修改有关潜在利率调整的说辞,美联储暗示,降息步伐将放缓。

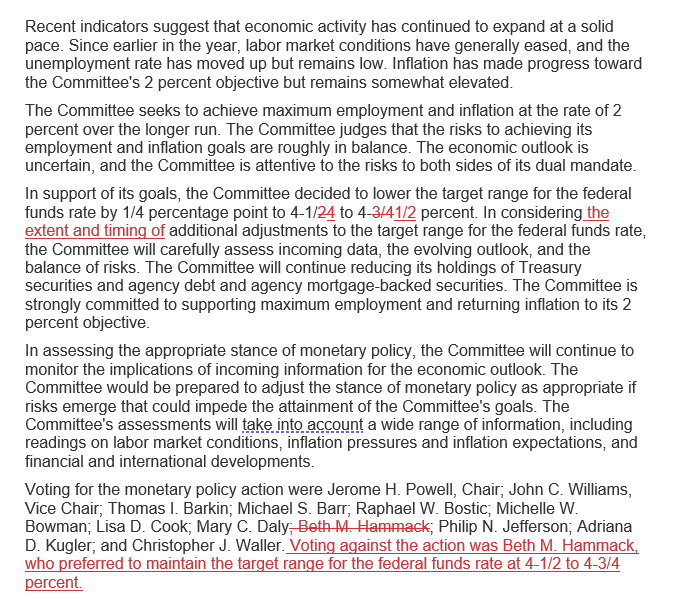

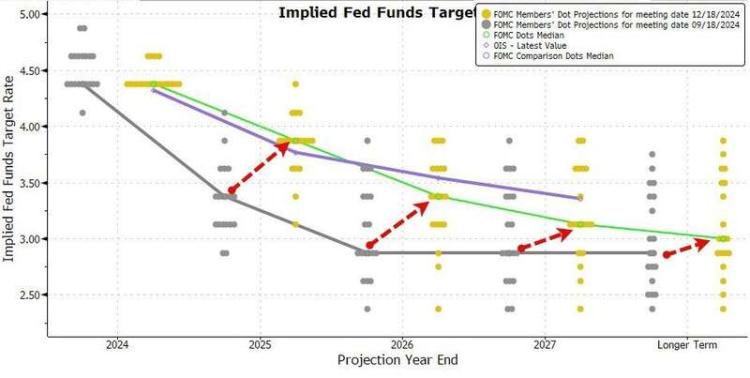

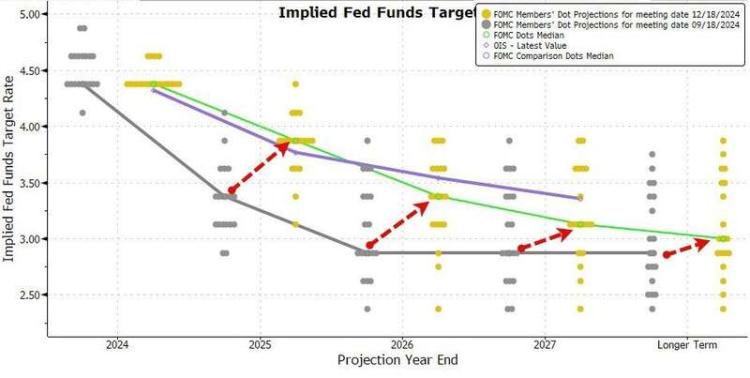

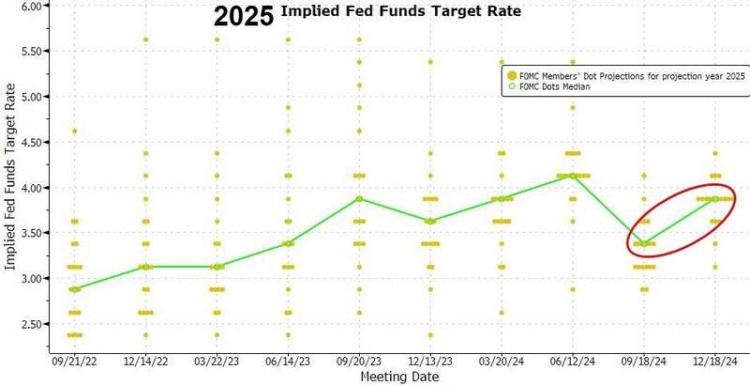

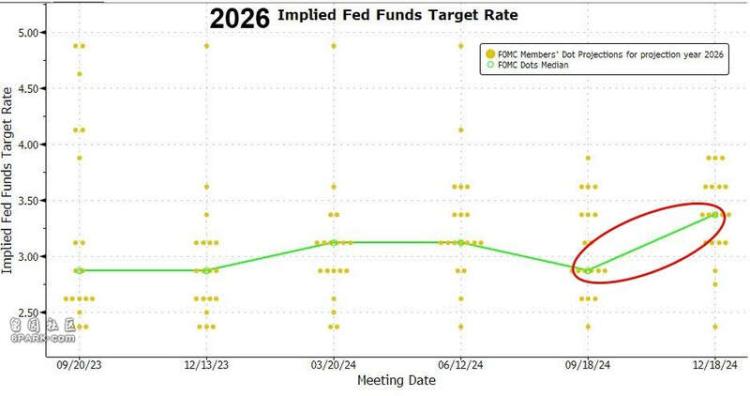

点阵图显示未来三年利率预期上调 明后年利率中位值均上调50基点

本周三会后公布的点阵图显示,相比今年9月美联储公布的上次更新点阵图,本次美联储官员上调2025年、即明年、2026年和2027年三年的利率预期水平,换言之,联储对未来三年降息的预期力度削弱。

下图可见美联储点阵图体现的联储官员利率预期走势变化,黄点代表本次12月点阵图预期,灰点代表上次9月点阵图预期。

点阵图显示,在19名提供预测的官员中,本次有15人预计明年的利率会高于3.5%,其中11人预计利率低于4.0%,四人预计高于4.0%,而上次有15人都预计明年的利率低于3.5%。本次有12人预计2026年利率会高于3.25%,上次预计2026年高于3.25%的只有七人。

会后公布的美联储官员利率预测中位值显示,相比9月的上次展望预测,联储官员本次上调了今年过后所有时间段的利率预期,明年的利率预期中位值上升至3.9%,2026年的预期中位值从升至3.4%,均上调50个基点,2027年的中尉上调20个基点升至3.1%。

具体预测的中位值如下:

2024年底的联邦基金利率为4.4%,持平9月预期。

2025年底的联邦基金利率为3.9%,9月预期3.4%。

2026年底的联邦基金利率为3.4%,9月预期2.9%。

2027年底联邦基金利率为3.1%,9月预期2.9%。

更长期的联邦基金利率为3.0%,9月预期2.9%。

以此计算,美联储官员目前预计,明年会有两次25个基点的降息,后年也会是同样的降息幅度。这和市场定价体现的明年两次降息预期一致,已经较今年早些时候市场预期的明年六次以上降息明显降温。

2026年的利率预期中位值处于有这一年预期纪录以来最高水平。

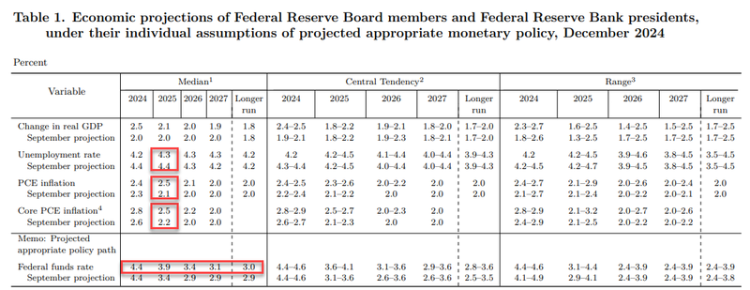

上调今明年GDP和PCE通胀预期 下调两年内失业率预期

会后公布的经济展望显示,美联储官员上调了今明两年的GDP增长预期,下调了今明两年的失业率预期,上调了今明后三年的PCE通胀预期和核心PCE通胀预期

具体预测如下:

预计2024年的GDP预期增速为2.5%,较9月预期2.0%上调0.5个百分点,2025年和2026年预计增速分别未2.1%和2.0%,9月均预计为2.0%,2027年预期增速为1.9%,9月预计为2.0%,更长期预期增速为1.8%,持平9月预期。

2024年的失业率预期为4.2%,较9月预期4.4%下调0.2个百分点,2025年的失业率预期为4.3%,较9月预期4.4%下调0.1个百分点,2016年的预期为4.3%,持平9月,2027年预期为4.3%,更长期失业率预期为4.2%,9月均预计为4.2%。

2024年PCE通胀率预期为2.4%,较9月预期2.3%上调0.1个百分点,2025年的预期为2.5%,较9月预期2.1%上调0.4个百分点,2026年预期为2.1%,2027年预期为2.0%,更长期预期2.0%,9月均预计为2.0%。

2024年核心PCE预期为2.8%,较9月预期2.6%上调0.2个百分点,2025年的预期为2.5%,较9月预期2.2%上调0.3个百分点,2026年的预期为2.2%,2027年预期为2.0%,9月均预计为2.0%。

继续重申就业和通胀的风险大体均衡 缩表计划未变

除了有一人投票反对和上述考虑利率调整时新增的说辞以外,本次决议声明都沿用了上次声明的说法,继续重申“实现就业和通胀目标的风险大体均衡”,继续重申致力于让通胀回落到美联储的目标2%,还继续照搬了9月声明新增的对就业目标更加关注内容,包括称FOMC“坚定致力于支持充分就业”、称FOMC“关注双重使命面临的两方面风险。”

评价经济时,本次声明继续重申失业率有所上升,但仍保持低位,再次表示通胀有所进展,但也继续重申通胀“仍有所(somewhat)高企”。

在缩减资产负债表(缩表)方面,本次声明依旧表示,FOMC将继续减少其持有的美国国债、机构债务和机构抵押贷款支持证券(MBS)。也就是说,联储的缩减量化紧缩(QT)的行动计划仍未改变。

以下红字可见本次决议声明相比前次的删减和新增内容。